În anul 2019, marcat la nivel global de temperarea ascensiunii activității economice pe fondul unui climat de incertitudine, asociat în bună măsură tensiunilor care au afectat derularea comerțului internațional, România a consemnat o creștere economică de 4,1 la sută. Ușoara decelerare (cu 0,3 puncte procentuale) față de ritmul din 2018 nu a fost acompaniată însă de o ameliorare a sustenabilității pe termen mediu și lung, tensiunile vizibile încă din anii anteriori la nivelul echilibrelor macroeconomice acutizându-se în 2019, prin majorarea deficitelor gemene, se arată în Raportul anual al BNR, aferent anului 2019.

Sectorul bancar românesc s-a menținut în 2019 pe coordonate adecvate din perspectivă macroprudențială, indicatorii de solvabilitate și lichiditate înregistrând valori superioare mediilor europene. Totodată, rezultatele testării la stres a lichidității și a solvabilității au confirmat capacitatea băncilor de a face față unor evoluții adverse. Calitatea activelor bancare a continuat să se îmbunătățească pe parcursul anului 2019, tendința fiind susținută de menținerea unui instrument macroprudențial specific, respectiv amortizorul de capital pentru riscul sistemic, calibrat în funcție de valorile medii anuale consemnate de doi indicatori (rata creditelor neperformante și gradul de acoperire cu provizioane) și care se aplică începând cu 30 iunie 2018.

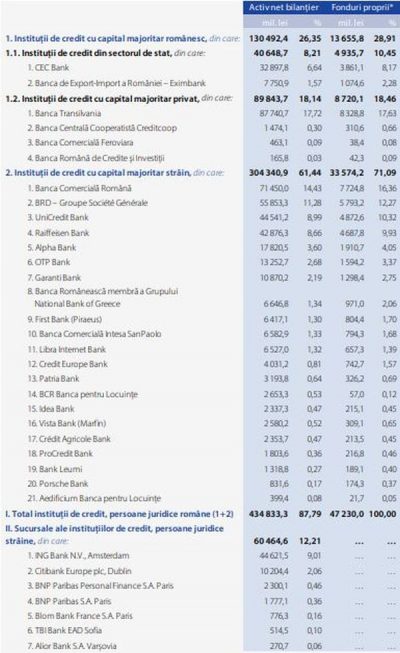

Tabel 1: Nivelul activelor bancare şi a fondurilor proprii în sistemul bancar, 2019

Astfel, rata creditelor neperformante și cea a restructurărilor creditelor au evoluat pe o traiectorie descrescătoare (până la 4,1 la sută și, respectiv, 2,5 la sută în decembrie 2019), ambele încadrându-se în intervalul de risc intermediar definit de ABE, în timp ce gradul de acoperire cu provizioane a creditelor neperformante a crescut, depășind pragul de 60 la sută (în timp ce media europeană a fost de 44,6 la sută). În ceea ce privește profitabilitatea sectorului bancar, rentabilitatea activelor (1,4 la sută) și rentabilitatea financiară (12,3 la sută) au înregistrat ușoare scăderi față de anul anterior (inclusiv în contextul cheltuielilor asociate introducerii taxei pe activele financiare), nivelurile acestora rămânând adecvate, fără a fi însă excesive.

Creditul acordat sectorului privat și-a păstrat și în 2019 traiectoria ascendentă (ritm anual de creștere de 6,6 la sută în decembrie 2019), componenta în lei fiind cea care a consemnat o dinamică mai înaltă, situată în proximitatea palierului de două cifre. În aceste condiții, a avut loc o consolidare a ponderii împrumuturilor în lei în creditul acordat sectorului privat, nivelul de 67,6 la sută atins în decembrie 2019 fiind cel mai ridicat înregistrat din 1996; această evoluție este una favorabilă atât din perspectiva reducerii riscului valutar, cât și din cea a îmbunătățirii mecanismului de transmisie a politicii monetare.

În 2019 a fost consemnată o îngustare a ecartului pozitiv de ritm dintre creditele destinate populației și cele oferite companiilor, dar orientarea încă preponderentă către retail a modelului de creditare al băncilor este reflectată de faptul că, la finele anului, 53,5 la sută din totalul creditelor acordate sectorului privat erau reprezentate de împrumuturi pentru populație. La nivelul componentelor acestora din urmă, majorarea fluxului de credite ipotecare a fost temperată în 2019 de diminuarea finanțărilor acordate în cadrul programului guvernamental „Prima casă”, în timp ce o intensificare notabilă a activității s-a înregistrat pe segmentul creditelor de consum negarantate. Pentru a preveni o deteriorare a standardelor de creditare și o creștere excesivă a îndatorării, la 1 ianuarie 2019 a intrat în vigoare un plafon de 40 la sută pentru gradul total de îndatorare a persoanelor fizice, din care maximum jumătate poate proveni din creditarea în valută. Această măsură prudențială introdusă de BNR se aplică atât în sectorul bancar, cât și în cazul instituțiilor financiare nebancare, ceea ce permite un tratament uniform la nivelul pieței creditului și limitează eventualele oportunități de arbitraj al reglementării de către instituțiile financiare.

Din perspectiva activelor, se remarcă şi în 2019 creşterea nivelului de concentrare: cota de piaţă a băncilor mari continuă să crească, în timp ce foarte puţini jucători din zona medie şi mică reuşesc să ţină pasul. De asemenea, în 2019 se remarcă o creştere a nivelului fondurilor proprii la nivel de sistem bancar cu peste 10%.

COMMENTS