Va fi primul președinte al asociației administratorilor de pensii care se va confrunta cu reducerea contribuției din salarii care merge către pensile private. Nu este o misiune ușoară, dar rămâne încrezător în puterea pilonului II despre care crede că și-a făcut din plin datoria față de participanți. Spune că, după 10 ani, fondurile private de pensii au ajuns deja la un nivel de maturitate care le-ar permite diversificarea instrumentelor în care realizează plasamentele și nu uită să amintească faptul că majoritatea românilor care economisesc o fac exclusiv prin interemediul pensiei private obligatorii. După mai bine de opt ani petrecuți, în două etape, în Banca Națională unde a fost unui dintre cei care se ocupă cu gestionarea rezervei de aproape 26 de miliarde de euro a României și alți câțiva ani în trezoreriile unor bănci importante, Iulius Postolache a venit, de opt ani, în zona pensiilor private.

De ce sunt pensiile private bune pentru români? Care este randamentul pe care ele le-au adus până astăzi participanților?

Fondurile de pensii și-au făcut datoria față de participanți și au produs randamente investiționale remarcabile, chiar și în contextul în care pe parcursul celor zece ani de existență am văzut o perioadă de criză acută și una de post criză. Cu toate acestea rezultatele sunt pozitve. Conform calculelor făcute de colegii mei, randamentul anualizat mediu pe pilonul II, de la lansare până astăzi, este 9,1%, iar pe pilonul III, randamentul este 6,99%.

Poate puțin paradoxal. Un pilon cu mai multă libertate are randament mai mic decât unul cu mai multe constrângeri…

Este adevărat. Mandatele investiționale pe cei doi piloni sunt comparabile și există mai multă flexibilitate pentru fondurile facultative. Una dintre principalele cauze este diferenta de nivel al activelor administrate, mult mai mari în cazul pilonul II unde vorbim de 38 de miliarde de lei, permit fondurilor obligatorii o eficiență mai mare în procesul de negociere.

De ce credeți că sistemul de pensii a ajuns în centrul acestor atacuri mediatice și din zona autorităților imediat după ce sistemul bancar fusese luat în colimator?

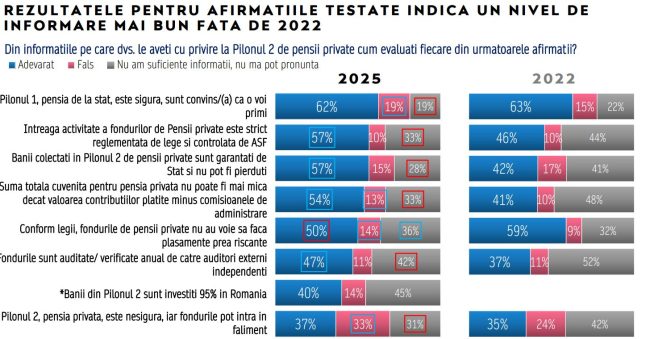

Sper doar ca uitându-ne în trecut, vom evita greșelile pe viitor. Avem nevoie de un nivel de înțelegere și educație financiară mai bun. Adică sper că vom învăța că fără economisire pe termen lung nu există un viitor mai bun. Educația financiară este esențială în procesul de înțelegere a nevoii și disponibilității de economisire pe termen lung. Nivelul de educație și înțelegere joacă un rol important. Un alt factor este și nivelul veniturilor populației. Potrivit unui studiu recent, aproximativ 70% dintre români consideră că veniturile mici ale populației sunt principalul factor care îi împiedică să economisească sau să economisească pentru pensie. 38,5% nu economisesc deloc sau nu pentru pensie. 38,65% economisesc mai puțin de 50% din total pentru pensie. Economisirea pe termen lung pentru populație se face, practic, aproape doar prin pilonul II. Pilonul II este modul prin care marea majoritate a românilor economisesc pentru pensie.

O majorarea a limitelor privind plasamentele în alte zone decât instrumentele cu venit fix ca depozite sau titluri de stat ar fi potrivită în momentul de față?

Sistemul s-a dezvoltat în mod organic în acești zece ani. Cred că am ajuns la un nivel suficient de maturitate pentru ca mandatul investițional avut de la început să poată fi extins. Dar cred că există etape de dezvoltare care se aplică oricărui sistem, iar în cazul mandatul investițional flexibilitatea ar trebui să țină cont și de această maturizare. Cred că în clipa de față sistemul a ajuns la un nivel de maturitate în care poate să se uite și la o mai mare diversificare a mandatului investițional. E adevărat, ar trebui să se facă cu mare atenție și într-un mod gradual, care să reflecte un mod corect de acțiune.

Nu este important doar riscul cu care vin respectivele active ci și modul în care administratorul face procesul de due dilligence pentru activele respective.

Noi va trebui să confirmăm că înțelegem, stăpânim domeniul și avem excelența să investim în astfel de active. Ce ar fi fost, de exemplu, dacă ne-ar fi dat voie să investim în clase de active alternative acum 5-6 ani? Nu știu câți am fi avut expertiza și înțelegerea anumitor clase de active. Să faci due dilligence pe private equity sau să faci due dilligence pe hedge fund este în sine o profesie. Evident că și riscul este important. Se va întâmpla gradual această schimbare.

Problema aici este dimensiunea activelor în administrare. E un cerc vicios pentru că acolo unde ai active suficiente nu ai voie să investești, iar acolo unde ai voie să investești ca fond de pensii nu sunt suficiente active. Costul procesului de due dilligence, care este relativ fix este mult prea mare raportat la valoarea investițiilor oferite de piața locală în cazul fondurilor de equity, de exemplu. Nu prea se justifică efortul pentru plasamente mici. Când ai 10,15 ,20 de milioane de euro, e altceva, se găsește acoperire.

Își vor putea menține fondurile de pensii performanțele dacă vor deveni opționale?

Aici sunt două componente. Prima, dacă se vor menține performanțele investiționale. Și nu pot răspunde decât spunând că performanțele anterioare nu reprezintă o garanție pentru ceea ce va fi și este de datoria noastră, ca profesioniști, să continuăm.

La nivel internațional observăm o relansare a politicilor de creștere a ratelor de dobândă. În timp, asta va însemna randamente mai mari pentru majoritatea instrumentelor cu venit fix, implicit pe piețele financiare și va pune oarecare presiune. Pe termen mediu și lung, odată cu creșterea acestora la nivel internațional vor crește și randamentele. Deja se vede. În ultimii ani am văzut randamente extraordinar de mici care au legătură cu toate industriile.

În ceea ce privește opționalitatea. În 27 de țări europene, fondurile de pensii administrate privat au un caracter obligatoriu sau semiobligatoriu. La nivelul UE, factorul obligativității este cvasiprezent. El stă în spatele nevoii de economisire. Este nevoia la care pensiile private vin ca soluție când discutăm despre evoluția demografică și posibilitatea de susținere a sistemului de stat.

Sunt introduse măsuri de creștere a obligativității, de încurajare a unor astfel de sisteme, de exemplu în Marea Britanie. Se întâmplă pentru că autoritățile au înțeles nevoia de economisire. Tot acolo a crescut vârsta de pensionare. Sunt dovezi ale faptului că sistemele de pensii de stat fac față tot mai greu cerințelor și realității curente. Dinamica este îngrijorătoare.

Toată această problematică ține de transformarea sau dinamica pe care o are acea piramidă a vârstelor.

Observăm, în timp, în ultimii 50 de ani, o diminuare a bazei piramidei. Asta înseamnă că mai puțini oameni urmează să se angajeze. Vârful piramidei crește odată cu creșterea speranței de viață, concomitent cu intrarea unor noi cohorte de oameni din zona de angajați activi în zona de pensionare. Să ne gândim ce efect va avea această dinamică. Efectul va fi evident în România când va începe pensionarea oamenilor născuți în anii 1970, generația baby boom.

Când se va afla exact cum se va plăti pensia privată?

Sistemul funcționează acum prin reglementări secundare. ASF a făcut acest lucru și a acoperit într-un mod corect până la momentul acesta obligațiile pe partea de reglementare. Așteptăm legea de plată a pensiilor care ar trebui să apară cât de curând. Sperăm ca la începutului anului viitor să avem o lege completă.

Fondurile de pensii sunt investitori importanți. Ar fi ele interesate de fondul suveran plănuit de stat?

Cu siguranță ne-am dori să vedem un astfel de instrument, mai ales dacă acesta ar reprezenta și oportunitate de investiții. Așteptăm cu interes să vedem cum va evolua acest subiect și cum va fi el. Care va fi forma pe care o va avea. Importantă este corectitdinea modului în care el va fi construit și va funcționa. Mă refer la principiile care vor sta la baza construcției lui. Avem nevoie de un astfel de fond. Va fi un instrument bun. Fondul trebuie să fie un pol de încredere.

NOTA REDACTIEI: Interviul este luat inainte ca Guvernul sa facă seminaţionalizarea pe Pilonul II

COMMENTS