Valentin Lazea, economist șef, BNR

Mai întâi, definirea problemei:

După primele cinci luni din anul 2023, deficitul bugetar (pe definiție cash) era de 2,32 la sută din PIB, adică cu circa 0,8 la sută din PIB mai mare decât în primele cinci luni din 2022. În aceste condiții, dacă nu se iau urgent o serie de măsuri, deficitul bugetar la sfârșitul anului 2023 riscă să depășească 6 la sută din PIB, adică ar constitui un regres față de nivelul de deficit de 5,7 la sută din PIB înregistrat în 2022. Este ușor de imaginat consternarea pe care ar stârni-o la Bruxelles și pe piețele financiare o asemenea contraperformanță: o țară care s-a angajat să reducă în acest an deficitul bugetar la 4,4 la sută din PIB și care nu este în stare să-și reducă, nici măcar marginal, deficitul față de anul precedent ar fi – probabil – o premieră la nivelul UE.

În continuare, constrângerea (matematică):

Pentru a evita rușinea de a nu avea deloc consolidare fiscală în acest an, România ar trebui să implementeze de la 1 septembrie un pachet fiscal echivalent cu cel puțin 2 procente din PIB. De ce 2 procente din PIB? Pentru că, aplicându-se numai în ultimele 4 luni (adică o treime din acest an) acest pachet ar genera o reducere a deficitului bugetar de circa 0,67% din PIB, probabil suficient pentru a veni – marginal – sub nivelul deficitului de 5,7 la sută din PIB de anul trecut. Important de menționat este și că acest pachet de 2 procente din PIB, dacă s-ar prelungi în tot anul 2024 (și nu ar mai fi afectat de alte „cadouri” electorale) ar permite reducerea deficitului bugetar spre 4 procente din PIB în anul viitor, fără alte măsuri suplimentare, greu de luat într-un an electoral.

Și acum, soluția:

Soluția o reprezintă, pe termen scurt, revenirea la adevărata cotă unică, clamată de toți dar respectată de prea puțini; din cauza numeroaselor scutiri și exceptări de la plata taxelor și impozitelor, România are astăzi un sistem fiscal regresiv, în care cei care câștigă mai mult plătesc la buget mai puțin. Eliminarea acestor scutiri și exceptări ar putea să aducă peste 2 procente din PIB, adică ceea ce este necesar pentru rezolvarea problemei fiscale prezentate în enunț.

Dacă lucrurile sunt atât de simple – și cunoscute de toată lumea – de ce nu le vedem transpuse în practică (cel puțin la data scrierii acestui articol)? Răspunsul constă în trei cuvinte: lăcomie, ideologie, teamă. Lăcomia mediului de afaceri care beneficiază de scutiri și exceptări; ideologia unei mari părți a analiștilor și economiștilor; teama de consecințele reformei din partea clasei politice. Să le analizăm pe rând.

1.Lăcomia mediului de afaceri beneficiar

Fie că vorbim de deținătorii de microîntreprinderi, de PFA-uri, de firme în domeniul imobiliar, de informaticieni care nu plătesc impozitul pe venit, de constructori sau agricultori care nu plătesc contribuții sociale (dar beneficiază de servicii medicale gratuite) etc., toți aceștia găsesc nenumărate motive pentru a prelungi regimul preferențial de care se bucură cu argumente de genul:

1.1.„Suntem o ramură/sector/tip de firmă la început de drum și avem nevoie, în această etapă, de sprijinul statului”.

Or, adevărul este că microîntreprinderile beneficiază de un regim preferențial din 2002, informaticienii din 2004, sectorul hoteluri și restaurante din 2017, sectorul construcții din 2019 și numai agricultura și industria alimentară din 2022. Nici o facilitate dată pentru infant industries nu este presupusă să dureze la infinit și ea trebuie retrasă la un moment dat.

1.2.„Prin aplicarea de cote de impozitare reduse, are loc o recunoaștere a importanței pentru economie și societate a muncii pe care o depunem noi, cei din ramura favorizată”.

Argumentul sună fals, întrucât importanța pentru economie a fost deja recunoscută, prin nivelul peste medie al salarizării (în IT, construcții) și prin profitabilitatea peste medie a firmelor respective – dar mai multe despre aceasta, în partea finală a articolului.

1.3.“Dacă ne veți anula facilitățile fiscale, vom muta firma noastră peste hotare”.

Acest argument este cel mai strigător la cer, în condițiile în care impozitarea din toate statele UE – cu excepția Bulgariei – este mult mai mare decât în România. Cu alte cuvinte, noi, firmele refuzam să plăti impozitul pe salarii de 10 la sută (cel mai scăzut din Europa), dar nu avem nici o problemă de a plăti impozite de 25, 30, 40 la sută în alte state din Europa…..

Adevărul este că aștept cu nerăbdare (dar fără mari speranțe) ziua în care un informatician va admite public că este rușinos ca la salariile existente în ramură să nu plătească impozit pe venit, sau un constructor care să recunoască public că este jenant să beneficieze de servicii medicale în condițiile în care nu cotizează de loc la ele, sau un deținător de 9 microîntreprinderi (3 ale sale, 3 ale soției, 3 ale fiului) că beneficiază de o grămadă de scutiri, având o profitabilitate cu mult peste 6% (break even point-ul pentru impozitul pe profit versus impozitul pe cifra de afaceri).

2.Ideologia unei mari părți a analiștilor și economiștilor

Din păcate, mulți analiști și economiști preferă să trateze problema echilibrului bugetar de o manieră ideologică, iar procedând astfel pierd din vedere urgența și dimensiunea problemei concrete care trebuie rezolvată.

Auzim tot mai des argumente de genul:

2.1.„La stadiul său de dezvoltare, România are nevoie de un stat minimal. Când vom fi dezvoltați, ne vom permite un stat – și un buget – mai mari”.

Acest argument poate că era valabil la începutul anilor’2000, când România avea un PIB (la paritatea puterii de cumpărare) de 32% din media UE, nicidecum în 2023, când am ajuns cu PIB (la PPC) de 72% din media UE. Analiștii de care vorbim par să uite, în mod deliberat, că România este un stat membru al UE, adică a unei zone cu o puternică implicare a statului în zona de redistribuire. Favorizând o redistribuire redusă, în stilul american, analiștii respectivi își închipuie că România va deveni un fel de SUA; în realitate cu redistribuire redusă, România va deveni un fel de Guatemala, Honduras sau El Salvador. Aplicați teoria statului minimal pe un public anglo-saxon și veți obține SUA; aplicați teoria statului minimal pe un public latin și veți obține Honduras-ul. Dar poate că asta e ceea ce se dorește: cei privilegiați să trăiască în cartiere bine păzite, cu poliție, școli și spitale private, fără vreo considerație pentru restul populației….

2.2.„Orice corecție fiscală înseamnă o creștere de taxe”.

Culmea ipocriziei este că cei care apărau introducerea cotei unice de impozitare în 2004-2005 sunt cei care acum apără dispariția ei de facto, într-un sistem de impozitare regresiv. Să o spunem clar: eliminarea privilegiilor fiscale nu constituie o creștere a fiscalității, ci o revenire la normalitatea economică.

2.3.„Putem obține corecția fiscală necesară numai prin reducerea cheltuielilor bugetare”.

Cei care afirmă așa ceva au probleme cu matematica. Oricât ar fi de binevenită reforma pensiilor speciale, acesta nu are o magnitudine mai mare de 0,85 procente din PIB. Și, mai ales, nu se poate desfășura într-un timp scurt, fără o perioadă de tranziție de câțiva ani. Astfel încât câștigurile bugetare din reforma pensiilor speciale pot fi estimate la maximum 0,15 – 0,20 procente pe an, în timp ce România are nevoie de 2 procente din PIB acum.

La fel stau lucrurile cu supra-angajările din domeniul administrației publice, mai ales în provincie. Dar, având în vedere că totalul salariilor bugetarilor reprezintă circa 8,5 la sută din PIB, cu cât ar putea să contribuie anual o reformă a sectorului bugetar? Poate cu 0,2-0,25 la sută din PIB.

Toate acestea trebuie puse în contextul în care apărarea, clima, investițiile în infrastructură vor necesita, în anii următori, cheltuieli mult mai mari decât în prezent. Astfel, o reducere a deficitului bugetar pe partea de cheltuieli este mai mult decât iluzorie.

Cu venituri fiscale de numai 27 la sută din PIB (față de 30 la sută din PIB în cazul Bulgariei, respectiv 35-36 la sută din PIB în cazul Cehiei, Poloniei și Ungariei), România nu poate oferi cheltuieli publice mai mici de 36-37 procente din PIB, iar în viitor nivelul acestor cheltuieli va crește inevitabil, de unde și necesitatea de a crește (masiv) veniturile bugetare.

3.Teama politicienilor privind consecințele reformei fiscale

Acestă teamă este întrucâtva legitimă, dar ne vom strădui să o demontăm cu argumente economice. Adevărul este că politicienii plătesc acum rodul multor ani de politici populiste, în care au dat cu ambele mâini (și nu au luat cu nici una), învățând publicul votant cu mantra mizerabilă „vom vota cu cei care ne-au dat ceva”, demnă de o țară subdezvoltată.

Argumentele politicienilor ar fi următoarele:

3.1.”Dacă eliminăm exceptările de taxe, o multitudine de firme (și în special, IMM-uri) vor intra în faliment, generând șomaj de masă”.

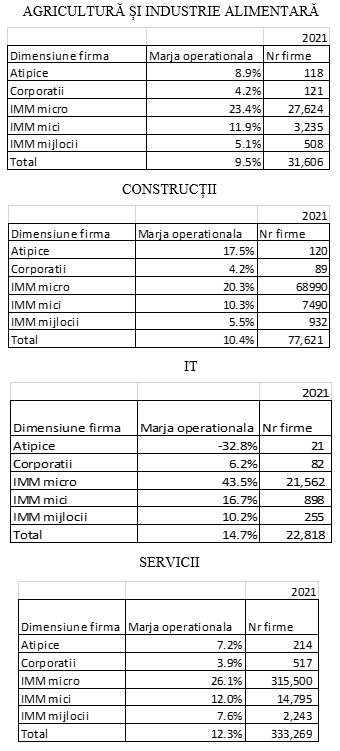

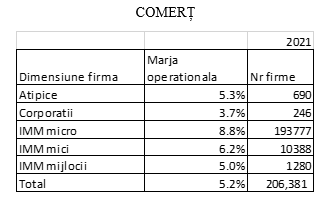

Datele de mai jos (pentru care sunt recunoscător colegului meu, Florian Neagu) infirmă teama de mai sus. Pentru fiecare din ramurile analizate (agricultură și industria alimentară, construcții, IT, servicii , comerț) pentru totalitatea firmelor în anul 2021, datele arată că:

– marja operațională (definită ca profit împărțit la cifra de afaceri) este consistentă, variind între 5,2 la sută în cazul comerțului și 14,7 la sută în cazul IT;

– IMM-urile au, de regulă, marje operaționale mai mari decât corporațiile din aceeași ramură;

– în cadrul IMM-urilor, cea mai mare marjă operațională o au IMM-urile micro, adică tocmai acelea presupuse a fi cele mai vulnerabile.

Ca atare, teama că o înăsprire a fiscalității va lovi cu precădere în jucătorii mici din economie nu se justifică.

3.2.“Dacă eliminăm exceptările de taxe, vom duce economia în recesiune”.

La momentul de față, economia României crește cu 2,4 la sută pe an, adică ușor sub potențial. Dar este normal să fie așa, din moment ce avem un excedent de cerere în raport cu oferta internă de bunuri și servicii. Acest excedent de cerere generează inflație și deficite externe. Pentru eliminarea lui ar fi necesară, la modul ideal, creșterea ofertei interne, dar aceasta se face încet în timp – și de aceea absorbția fondurilor europene este imperios necesară. Până una-alta, reechilibrarea economiei necesită măsuri monetare și fiscale restrictive, oricât de „ne-politic” ar suna aceasta. În definitiv, o economie, la fel ca un automobil, se conduce atât cu frâna, cât și cu accelerația și nu – cum și-ar dori unele capete înfierbântate – apăsând permanent doar pe accelerație.

În orice caz suntem departe de o recesiune (creștere negativă a PIB) și chiar de o recesiune tehnică (creștere negativă timp de două trimestre la rând).

3.3.„Dacă eliminăm exceptările de taxe, vor câștiga alegerile viitoare partidele extremiste”.

Noi putem să contra-argumentăm că, dacă se iau acum măsurile necesare, vom avea atât câștiguri economice (deficit sub cel de anul trecut în anul acesta, și deficit de circa 4 la sută din PIB în 2024 fără alte măsuri suplimentare), cât și câștiguri politice (mai este suficient timp până la alegerile parlamentare și prezidențiale din toamna lui 2024), astfel încât efectul negativ al măsurilor să se disipeze.

Din contră, dacă nu se iau acum măsurile respective, crește riscul necesității de a le lua în anul 2024, cu consecințele electorale de rigoare. Iar neluarea vreunei măsuri nici în 2023, nici în 2024 va face din România următorul candidat la o asistență din partea FMI și la o eventuală suspendare a fondurilor din partea Comisiei Europene.

À bon entendeur, salut!

COMMENTS