Piaţa asigurărilor din România şi-a continuat trendul susţinut de creştere şi în 2016, înregistrând un volum al primelor brute subscrise (PBS) de 10,05 miliarde de lei, cu 10% mai mult faţă de anul precedent, când a fost consemnată o majorare cu 9% a PBS comparativ cu anul 2014.

Segmentul de asigurări generale a înregistrat în anul 2016 o creştere de 11% comparativ cu 2015, iar segmentul de asigurări de viaţă a consemnat un avans de 6,7%. Cea mai mare creștere față de anul precedent au înregistrat-o asigurările de sănătate cu aproximativ 70%.

Astfel, sectorul asigurărilor a depăşit, anul trecut, maximul istoric de 8,94 miliarde lei atins în anul 2008, în condiţiile în care au ieşit din piaţă mai multe societăţi: Astra Asigurări, Carpatica Asig, Forte Asigurări şi Lig Insurance.

Valoarea primelor brute subscrise de către societăţile de asigurare și de sucursale, doar pe teritoriul României, a fost de 9,93 miliarde de lei, în creştere cu 12% comparativ cu anul precedent (8,86 miliarde lei), în timp ce primele brute subscrise pe teritoriul altor state au fost de 0,1 miliarde lei față de anul 2015, când au atins un volum de 0,27 miliarde lei.

Evoluţia volumului de prime brute subscrise în perioada 2012 – 2016

Asigurări generale

PBS aferente asigurărilor generale (AG) și subscrise de către societăţile de asigurare au atins în anul 2016 pragul de 7,71 miliarde lei, în creştere cu 11% faţă de anul precedent, în timp ce sucursalele au cumulat PBS de 305 milioane lei în creștere cu 14% față de anul precedent.

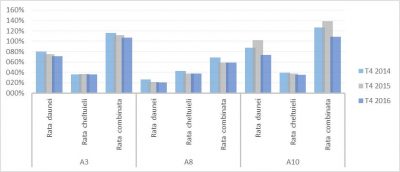

Din totalul primelor brute subscrise de către societățile de asigurare pentru asigurări generale, cele mai mari ponderi le dețin clasele A10 – Răspundere civilă pentru utilizarea vehiculelor auto terestre, A3 – Vehicule terestre, exclusiv materialul feroviar rulant, A8 – Incendiu și calamități naturale (pentru alte bunuri decât cele asigurabile în clasele A3 – A7).

În anul 2016, ponderea acestor trei clase a fost de 89% din totalul PBS pentru activitatea de asigurări generale:

A10 – Răspundere civilă pentru utilizarea vehiculelor auto terestre, cu un volum al primelor brute subscrise de 4,14 miliarde lei, reprezentând 54% din totalul subscrierilor pentru asigurări generale, a înregistrat în anul 2016 o creștere cu 26% față de aceeași perioadă a anului 2015;

A3 – Vehicule terestre, exclusiv materialul feroviar rulant, cu un volum al primelor brute subscrise de 1,75 miliarde lei, reprezentând 23% din totalul subscrierilor pentru asigurări generale, a înregistrat în anul 2016 o creștere cu 4% față de aceeași perioadă a anului 2015;

A8 – Incendiu și calamități naturale (pentru alte bunuri decât cele asigurabile în clasele A3 – A7), cu un volum al primelor brute subscrise de 946,4 milioane lei, reprezentând 12% din totalul subscrierilor pentru asigurări generale, a înregistrat în anul 2016 o scădere cu 2% față de aceeași perioadă a anului 2015.

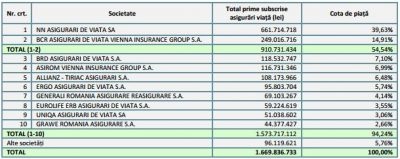

Asigurări de viaţă

Primele brute subscrise de către societăţile de asigurare pentru activitatea de asigurări de viaţă au înregistrat, anul trecut, un volum de 1,66 miliarde lei, în creştere cu 6% comparativ cu anul precedent, în timp ce sucursalele au cumulat PBS de 356 milioane lei în creștere cu 11% față de anul precedent.

Primele brute subscrise de către societăţile de asigurare pentru activitatea de asigurări de viaţă au înregistrat, anul trecut, un volum de 1,66 miliarde lei, în creştere cu 6% comparativ cu anul precedent, în timp ce sucursalele au cumulat PBS de 356 milioane lei în creștere cu 11% față de anul precedent.

Din totalul primelor brute subscrise de către societățile de asigurare pentru asigurări de viață, cele mai mari ponderi le dețin clasele C1 – Asigurări de viaţă, anuităţi şi asigurări de viaţă suplimentare, respectiv C3 – Asigurări de viaţă şi anuităţi legate de fonduri de investiţii, care împreună cumulează 95% din totalul primelor brute subscrise pentru activitatea de asigurări de viață.

Din analiza în dinamică se desprind următoarele concluzii:

Clasa C1 – Asigurări de viaţă, anuităţi şi asigurări de viaţă suplimentare, reprezintă 67% din totalul subscrierilor pentru asigurări de viaţă, a înregistrat în anul 2016 o creştere cu 17% faţă anul precedent, cu un volum al PBS de 1,11 miliarde lei;

Clasa C3 – Asigurări de viaţă şi anuităţi legate de fonduri de investiţii, reprezintă 28% din totalul subscrierilor pentru asigurări de viaţă, a înregistrat în anul 2016 o scădere cu 17% faţă de 2015, cu un volum al PBS de aproape 474 milioane de lei.

Piața asigurărilor din România este caracterizată de un grad ridicat de concentrare. Anul trecut, 87% din volumul total de prime brute subscrise a fost realizat de 10 societăți de asigurare din cele 31 de societăți care desfășurau la 31.12.2016 activitate de asigurare/reasigurare, similar cu anii anteriori.

Societățile cu cele mai mari volume de prime brute subscrise și ponderea lor în total piaţă (asigurări generale și de viață)

| Nr. crt. | Societate | Total prime subscrise (lei) | Cota de piață |

| 1 | ALLIANZ – TIRIAC ASIGURARI S.A. | 1227537849 | 13,08% |

| 2 | OMNIASIG VIG S.A. | 1083220549 | 11,54% |

| 3 | ASIROM VIENNA INSURANCE GROUP S.A. | 1072282256 | 11,42% |

| 4 | GROUPAMA ASIGURARI S.A. | 932265394 | 9,93% |

| 5 | EUROINS ROMANIA ASIGURARE REASIGURARE S.A. | 870458189 | 9,27% |

| Total (1-5) | 5185764237 | 55,24% | |

| 6 | CITY INSURANCE S.A. | 789618049 | 8,41% |

| 7 | NN ASIGURARI DE VIATA S.A. | 661714718 | 7,05% |

| 8 | GENERALI ROMANIA ASIGURARE REASIGURARE S.A. | 642793295 | 6,85% |

| 9 | UNIQA ASIGURARI S.A. | 476447512 | 5,08% |

| 10 | CARPATICA ASIG S.A. | 451766097 | 4,81% |

| Total (1-10) | 8208103908 | 87,44% | |

| Alte societăți | 1179234817 | 12,56% | |

| TOTAL | 9387338725 | 100,00% | |

Indemnizaţii brute plătite

La sfârșitul anului 2016, societățile de asigurare au raportat indemnizații brute plătite (excluzând maturități și răscumpărări parțiale și totale), cumulat pentru cele două categorii de asigurări, în sumă de 3,75 miliarde lei, astfel:

3,6 miliarde lei sunt aferente contractelor de asigurări generale (96%), înregistrând o scădere cu 5% față de anul anterior (3.773.614.760 lei);

154 milioane de lei sunt sume plătite pentru indemnizații brute, aferente asigurărilor de viață, înregistrând o creştere cu 6% față de anul anterior (144.890.234 lei).

Scăderea aferentă asigurărilor generale este datorată falimentului a trei societăți de asigurare (Astra, Carpatica şi Forte). Daunele aferente portofoliului de asigurări ale celor trei societăţi au fost preluate de Fondul de Garantare a Asiguraţilor în limita plafonului de 100.000 euro şi de către BAAR pentru daunele externe mai mari de 100.000 euro.

În anul 2016, Fondul de Garantare a Asiguraților a plătit daune în valoare de 144,7 milioane lei din care aproximativ 78% pentru daune RCA.

Evoluția trimestrială a ratei daunei și a ratei combinate a daunei pentru principalele clase de asigurări generale în perioada 2014 – 2016

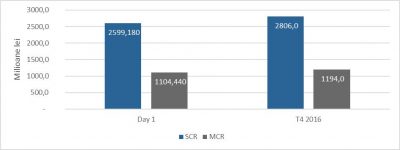

Regimul Solvabilitate II

Intrarea în vigoare a Directivei Solvabilitate II începând cu 1 ianuarie 2016 a impus societăților de asigurare necesitatea alinierii la noi reguli și standarde. Directiva sporește protecția consumatorilor prin introducerea unor cerințe financiare prudențiale (Pilonul I) de natură să asigure garantarea efectuării plăților către deținătorii și/sau beneficiarii polițelor de asigurare.

O analiză comparativă între cerințele de capital impuse de Solvabilitate II și Solvabilitate I indică, pentru sectorul asigurărilor din România, o cerință suplimentară de capitalizare în valoare de 1,26 miliarde lei la nivel de piață. Cerința suplimentară de finanțare, apărută odată cu trecerea la regimul Solvabilitate II, este acoperită parțial de surplusul de fonduri proprii rezultat în urma schimbării metodei de evaluare a activelor și rezervelor (mai ales în cazul asigurărilor de viață).

Astfel, la data de 1 ianuarie 2016, societățile dispuneau de fonduri proprii eligibile să acopere cerințele de capital în creștere cu 1,14 miliarde lei (circa 40%) față de marja de solvabilitate disponibilă la 31 decembrie 2015 conform regimului prudențial anterior.

Pe parcursul trimestrului IV 2016, atât valoarea activelor, cât și cea a obligațiilor societăților de asigurare (măsurate conform principiilor regimului Solvabilitate II) au crescut comparativ cu valorile înregistrate la 1 ianuarie 2016 (activele totale ale societăților de asigurare au crescut cu 15% și datoriile cu 14%).

Fondurile proprii eligibile să acopere cerința de capital de solvabilitate se aflau, la finalul trimestrului IV 2016, la o valoare de 4,58 miliarde lei, în creştere cu 40% comparativ cu 1 ianuarie 2016, în timp ce cerința de capital de solvabilitate (SCR) a crescut cu 206 milioane lei, în timpul anului 2016, până la nivelul de 2,8 miliarde lei.

Evoluția cerinței de capital de solvabilitate (SCR) și cerința de capital minim (MCR)

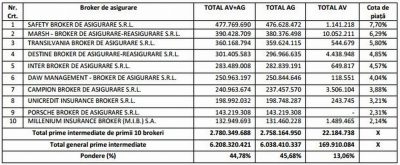

Brokeri de asigurare şi/sau reasigurare

La data de 31.12.2016, valoarea primelor intermediate pentru asigurări generale și asigurări de viață a fost în sumă de 6,2 miliarde lei, creșterea nominală față de aceeași perioadă a anului 2015 (5.217.310.211 lei) fiind de 19% (o creștere de 18,67% pentru asigurări generale și o creștere de 31,75% pentru asigurări de viață).

În anul 2016, brokerii de asigurare și/sau reasigurare au intermediat 66% din volumul total al primelor brute subscrise de asigurători pentru cele două categorii de asigurare (6.208.320.421 lei),

În anul 2016, brokerii de asigurare și/sau reasigurare au intermediat 66% din volumul total al primelor brute subscrise de asigurători pentru cele două categorii de asigurare (6.208.320.421 lei),

ceea ce reprezintă o creștere cu 5%, față de gradul de intermediere din perioada similară din 2015 (61%).

COMMENTS