Cineva spunea că “o persoană sănătoasă are 1000 de dorinţe, o persoană bolnavă doar una”. Este un fel de a spune că, atunci când o avem, nu preţuim sănătatea aşa cum ar trebui. Iar atunci când nu o avem, în cazul fericit în care o putem recâştiga, facem eforturi sau sacrificii mari pentru asta. Aşa ajungem să spunem că “este mai bine să previi decât să tratezi”.

Oamenii sunt preocupaţi, în general şi poate mai puţin decât ar trebui, de sănătatea lor din punct de vedere medical (biologică /anatomică); şi, poate îi acordă atenţia cuvenită mai degrabă atunci când starea sănătăţii o impune. Dar cum tratăm sănătatea financiară?

Pentru cei mai mulţi oameni, sănătatea financiară este asociată cu nivelul veniturilor curente. Acestea acoperă nevoile curente, individuale sau ale familiei: locuinţă, hrană, îmbrăcăminte sau distracţie. Bineînţeles, în funcţie de nivelul salariului sau statutul social, locuinţa, hrana sau îmbrăcămintea pot fi mai ieftine sau mai scumpe (asta nu înseamnă că, dacă nu conducem o maşină, eventual una scumpă, nu suntem sănătoşi financiar). Simplificat, totul este bine atâta timp cât avem banii necesari pentru ce consumăm. Dar, tot pentru cei mai mulţi oameni, nivelul curent al veniturilor depinde de vârstă sau de puterea de muncă a acestora. Pe măsură ce îmbătrânim, nivelul veniturilor scade. Doar că nevoile nu scad în acelaşi ritm. Cheltuim mai puţin pe haine şi vacanţe dar mai mult pe servicii medicale. Aşa ajungem, din păcate, să fim nevoiţi să renunţăm la lucrurile pe care ni le dorim în viaţă, şi devenim nefericiţi.

De multe ori suntem în situaţia de a alege între prezent şi viitor. Poate ne dorim astăzi să fi avut mai multă grijă de sănătatea noastră medicală în trecut. Mai ales că acum efortul şi sacrificiile (tratamentul) ni se par foarte mari comparativ cu ce ar fi presupus prevenţia. Aşa este şi cu sănătatea financiară. Puţinul pe care îl sacrificăm în prezent, va fi foarte important în viitor. Provocarea vine însă din modul în care mintea noastră funcţionează. Reacţia naturală, pe care o avem cu toţii, este să acordăm atenţie prezentului şi importanţă scăzută viitorului. De ce? Pentru că noi suntem aici, în prezent. Pentru că, oricum şi oricând, ne vom dori pentru acum un pic mai mult. Dar şi pentru că EU de peste 30 de ani nu este de faţă. Dacă EU, cel de peste 10, 20 sau 30 ani aş fi aici şi acum, oare ce aş spune?

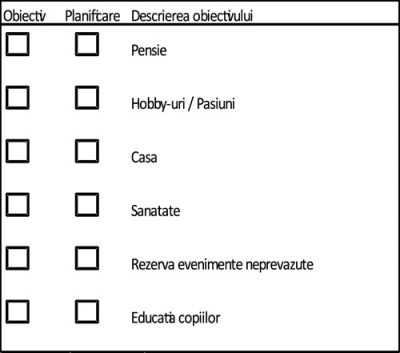

Sănătatea financiară nu depinde numai de banii pentru bătrâneţe. Putem să o măsurăm având în vedere lucrurile despre care ştim că se vor întâmpla. Putem anticipa nevoia de bani pentru educaţia copiilor noştri sau pentru a le face intrarea în viaţă mai uşoară. Sau, ne putem gândi la situaţiile neprevăzute. Putem să avem puşi deoparte banii pentru situaţia în care, Doamne Fereşte!, rămânem fără slujbă sau ne îmbolnăvim. Evident, nu putem economisi 3 sau 6 salarii odată. Dar, în 2 sau 3 ani, obiectivul poate fi îndeplinit.

Sănătatea, atât cea biologică cât şi financiară, se păstrează sau se câştigă în timp. Este nevoie de echilibru şi planificare. Pentru un corp sănătos e nevoie de un regim de viaţă sănătos pe termen lung. Pentru a fi sănătos financiar este nevoie de planificare. Benjamin Franklin spunea că “a nu reuşi să te pregăteşti înseamnă a te pregăti pentru nereuşită”.

Urmează: Planificarea financiară. Sau răspunsul la întrebarea Cum?

Când auzim de planificare sau consultanţă financiară, de cele mai multe ori, le asociem cu sume foarte mari de bani, cu oameni care deţin averi ridicate, le percepem ca fiind ceva ce nu e în apanajul “omului de rând”. E adevărat că această preocupare pentru “ce să fac cu banii mei” este întâlnită mult mai des în cazul acestor oameni, însă până şi aceasta ar trebui să ne dea de gândit, dacă scopul este să obţinem bunăstarea materială, una dintre cele mai simple metode este să învăţăm de la cei care au reuşit. Nu o să ne referim acum la metode complexe de administrare a banilor, ci la lucrurile, metodele şi instrumentele pe care le poate utiliza oricine.

Când auzim de planificare sau consultanţă financiară, de cele mai multe ori, le asociem cu sume foarte mari de bani, cu oameni care deţin averi ridicate, le percepem ca fiind ceva ce nu e în apanajul “omului de rând”. E adevărat că această preocupare pentru “ce să fac cu banii mei” este întâlnită mult mai des în cazul acestor oameni, însă până şi aceasta ar trebui să ne dea de gândit, dacă scopul este să obţinem bunăstarea materială, una dintre cele mai simple metode este să învăţăm de la cei care au reuşit. Nu o să ne referim acum la metode complexe de administrare a banilor, ci la lucrurile, metodele şi instrumentele pe care le poate utiliza oricine.

Ca să înlăturăm din start două din cele mai întâlnite “scuze”, când vine vorba de economisire şi creşterea nivelului de bunăstare financiară, o să spunem că pentru cei mai mulţi dintre voi, cei care citiţi acest text, nu există “sumă prea mică” cu care să începi şi nici “prea devreme ca să încep să pun bani deoparte”. Din păcate, există “prea târziu”, acel moment când indiferent câtă responsabilitate ai manifesta în legătură cu finanţele tale personale, indiferent cât ai aloca din venitul tău lunar economisirii, pur şi simplu nu va mai fi de ajuns să facă o diferenţă notabilă în îndeplinirea obiectivelor tale personale. Cu aceasta, putem da şi prima parte a răspunsului la întrebarea noastră. Începe să economiseşti devreme, chiar dacă aceasta înseamnă să faci un efort considerabil în prezent. Dacă nu o faci, efortul pe care îl vei avea de făcut în viitor va fi infinit mai ridicat.

Presupunând, sau mai bine spus, acceptând faptul că nu o să-ţi îmbunătăţeşti situaţia financiară peste noapte, economisirea şi investiţiile pe care le vei face vor fi făcute pe o perioadă mai lungă de timp. E important să foloseşti acest timp în favoarea ta, să beneficiezi de compunerea dobânzii, de “dobânda la dobândă”. Făcând lucrurile aşa, nu vei avea nevoie de randamente anuale “stelare” pentru a-ţi atinge obiectivele, implicit, nu vei fi nevoit să-ţi asumi riscuri ridicate, nu vei fi nevoit să stai cu teama că “peste noapte” îţi vei pierde o mare parte din ceea ce, cu greu, ai acumulat.

Când vine vorba de randamentul net obţinut, pe lângă randamentul investiţiei, trebuie să fii atent şi la partea de comisioane şi costuri pe care o comportă investiţia aleasă de tine. Aproape fiecare produs de investiţii are un cost asociat, fie că vorbim de comisioane de subscriere/răscumpărare, de administrare sau o marjă inclusă în preţul instrumentului financiar pe care îl tranzacţionezi. Trebuie spus de la bun început că aceste practici sunt normale, aceste costuri, în cele mai multe cazuri, reprezintă singura sursă de venit pentru acele companii, care toate sunt organizate ca societăţi comerciale şi având ca scop obţinerea de profit, lucru de asemenea normal. Aspectul la care e important să fii atent ca investitor, este nivelul acestor costuri. E costul perceput justificat de randamentul obţinut/potenţial? Ştiu costurile asociate investiţiei pe care am făcut-o? Dacă ştii sau crezi că nu plăteşti nimic, cel mai probabil îţi scapă ceva din zona de costuri, află ce ca să te asiguri că ceea ce plăteşti e proporţional cu beneficiile pe care le ai.

Pentru cei fără răbdare, într-o singură propoziţie care să rezume totul, răspunsul la întrebarea din titlu este: Începe să economiseşti devreme, accesează investiţii care să-ţi genereze un randament rezonabil, nu fi ultra-conservator dar nici nu imita ce ai văzut în “Wall-Street”, tine costurile sub control.

Dacă ceea ce ai citit până aici ţi se potriveşte, îţi spunem că, conform cu această filozofie, Raiffeisen tocmai a lansat soluţiile de economisire SmartInvestNow şi SmartInvestTime. Acestea sunt compuse din tot ce are mai bun Raiffeisen în materie de fonduri de investiţii, presupun economisire periodică (lunară), nu au comisioane de subscriere sau răscumpărare şi ai acces la banii tăi în orice moment, deşi, aşa cum spuneam mai sus, recomandat ar fi să-ţi laşi banii să lucreze o perioadă mai lungă de timp.

Succes!

COMMENTS